老後資金を備える=資産形成をする方法と選び方

老後資金の備えの手段とその選び方について解説します。

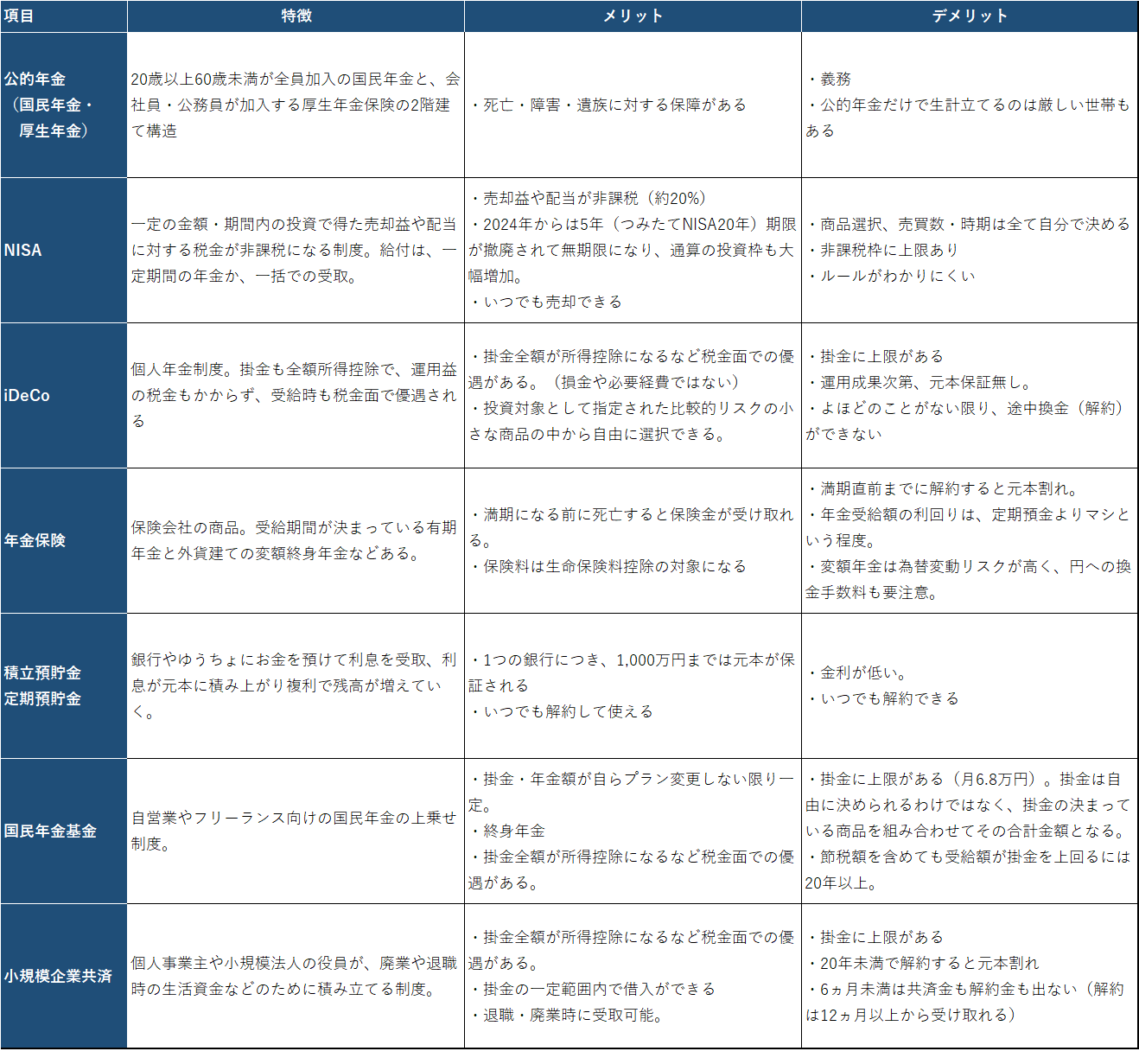

老後資金の備えを代表する、公的年金、NISA、iDeCo、年金保険、積立預貯金と、個人事業主・フリーランス限定とはなりますが、小規模企業共済や国民年金基金を見比べてみたいと思います。

老後資金の資産形成手段のメリット・デメリット

まずは、それぞれの特徴とメリット、デメリットです。

強制加入の公的年金を除いて、選ぶ決め手となるポイントを挙げると次の3つになります。

- 掛金、運用益、受給額が税金面で優遇されているかどうか

- 老後までのお金の自由度

- リターンの大きさ

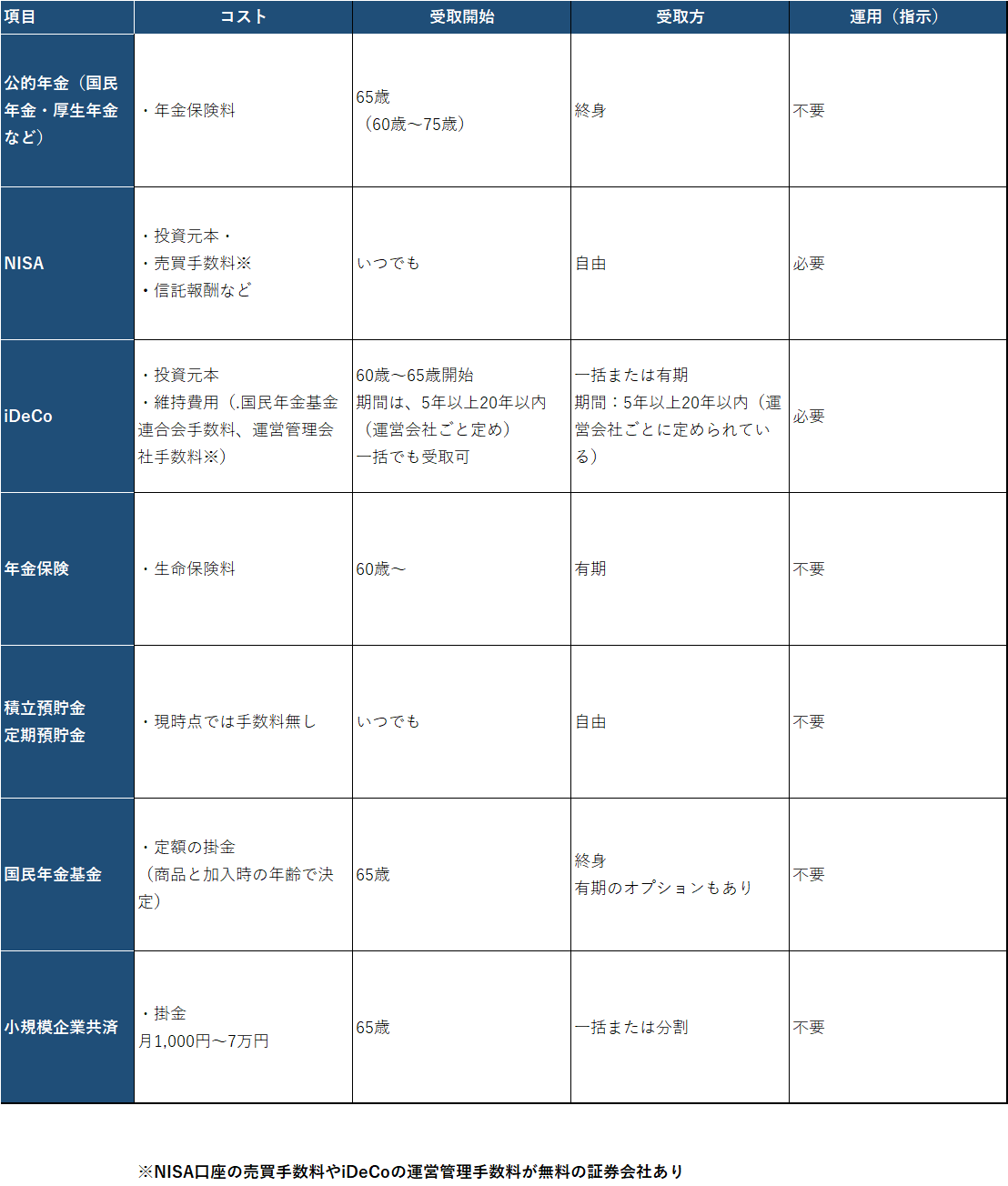

老後資金の資産形成手段のコストや受取開始時期など

コストや受取開始時期、受け取り方(受取期間)、運用指示の要不要については、決め手にはならないかもしれませんが、これらの特徴を知っておくと、組み合わせを考えるときに役立つはずです。

選び方

老後までに現金化して使えるか使えないかに分けて考えます。

使えるは、手数料や解約時のペナルティで元本割れせずに現金化できることを条件にしました。NISAでは運用損失が出ることがありますが、使える方に入れています。

①老後になる前にも使える

- 積立・定期預貯金

- NISA

運用が面倒なら、預貯金もいいですが、NISAを利用して、例えば、色々な資産に分散して投資してくれる投資信託に毎月一定額を積立ていくというのはどうでしょうか。

<PR>松井証券は、NISA口座の株式売買手数料、投資信託は購入手数料が無料のほか、電話で投資アドバイスをしてくれるサービスが素晴らしいです。「銘柄の探し方」や「売買の材料探し」「取引タイミング」などのアドバイスが聞けます!口座を持っていれば相談料もかかりません。

②老後まで使えない(使えても元本を大きく下回る)

- 小規模企業共済:20年経つと解約しても元本割れしない

- iDeCo:60~65歳まで現金化できない(例外あり)

- 国民年金基金:脱退不可

- 年金保険:解約返戻金あるが、満期直前まで保険料総額を下回る。

個人事業主や小規模法人の役員で、毎月7万円以上を貯蓄に回せる場合

→小規模企業共済、iDeCoの組み合わせが良いです。

(1)運用が面倒なら小規模企業共済優先、運用したいならiDeCoを優先

(2)どちらか上限に達したら、もう一方に投資

上限は小規模企業共済が月7万円、iDeCoは6.8万円(法人役員の場合は2.3万円)

2つとも上限に到達した時は、個人年金保険。

リスク取れるなら、NISAに回す。

個人事業主の場合、国民年金基金とiDeCoを併用できるが、上限は合わせても6.8万円。だから運用が面倒でなければ、iDeCoのみで良い。付加年金(400円)もiDeCoと併用できるが、月の上限は合わせて6.8万円以下となる。

個人事業主や小規模法人の役員で、毎月7万円を貯蓄に回すのは無理な場合

→小規模企業共済を優先、運用が面倒でなければiDeCoいずれかです。

増やすより守り重視の場合は、iDeCoは選択肢に入らないと思いますが、個人年金保険よりも小規模企業共済を優先しましょう。所得控除額が小規模企業共済は全額であるのに対し、個人年金は4万円(住民税2.8万円)が上限だからです。

雇用されている場合

利用できるのは、iDeCoか個人年金保険です。iDeCoを上限まで使い切ったら、個人年金保険を検討すると良いでしょうが、増やしたいという人は、余剰資金をNISAに投入すると良いでしょう。上限額は勤務先の企業年金有無によって異なり、1.2万円~2.3万円です。2024年には1.2万円の人たちも2万円に引き上げられることになっています。

<PR>運営管理手数料がかからないSBI証券の「iDeCo」資料請求はこちら