企業の評価方法には、インカムアプローチ(DCF法)、ネットアセットアプローチ(簿価純資産法等)、マーケットアプローチ(マルチプル法)の3つの手法があります。そのうちインカムアプローチに分類されるDCF法を株式や不動産投資の判断基準として使えるようできるだけわかりやすくまとめてみました。

DCF法とは

DCF(Discounted cash flow)とは、一定の割引率で割引されたキャッシュフローのことを言います。割引率にはWACC(加重平均資本コスト)が使われるのが一般的です。キャッシュフローは、収入から支出を差し引いた現金の流れ(増減と残高を示す)のことです。

DCFで用いるキャッシュフローは将来のキャッシュフローの予測値であり、それらを現在価値で見るために割引をします。

現在価値:今の100円と3年後の100円は価値が違います。

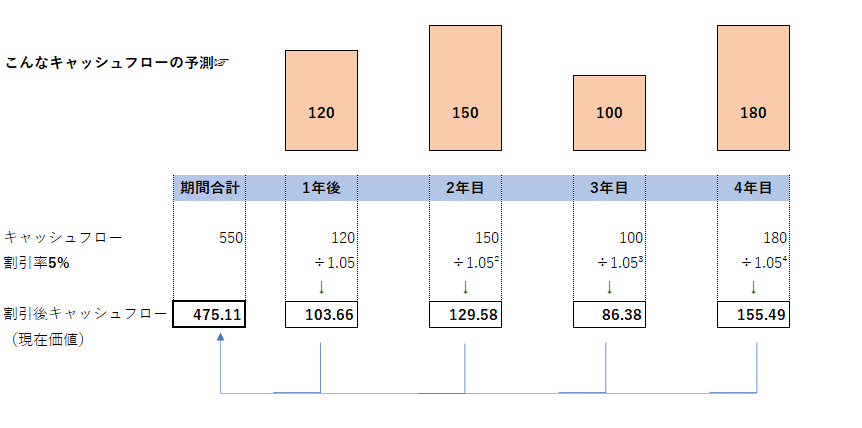

例えば、5%の割引率で3年後の100円の現在価値は、5%の複利で3年後に100円になったのと同じことなので、100÷(1+5%)³=86.38…円

現在価値は86.38円となります。

86.38円を元手に5%で複利運用すると3年後に100円になります。

DCF法で企業価値や不動産の価値が算出できるようになります。DCF法を使って算出するNPV(正味現在価値)やIRR(内部収益率)らの指標を使って投資判断を行います。

DCFの見方

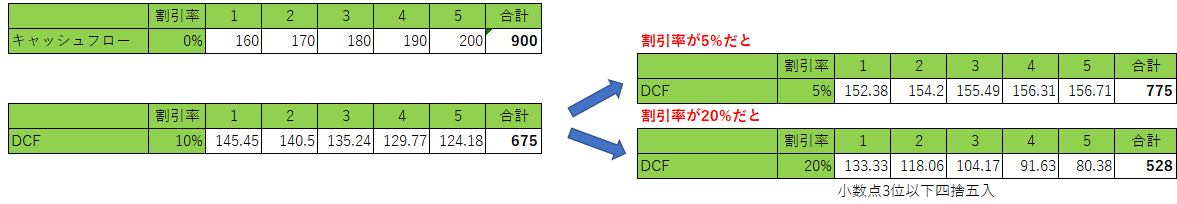

キャッシュフローが少しずつ増加する金融商品の場合、

5年間で900円です。割引率10%のDCFは、675円になります。

割引率が5%だと775円に現在価値は大きくなり、割引20%だと528円と小さくなります。

20%の利益を狙うなら、528円までしか出せないけど

5%程度の利益であれば、775円までなら出せるとも言えます。